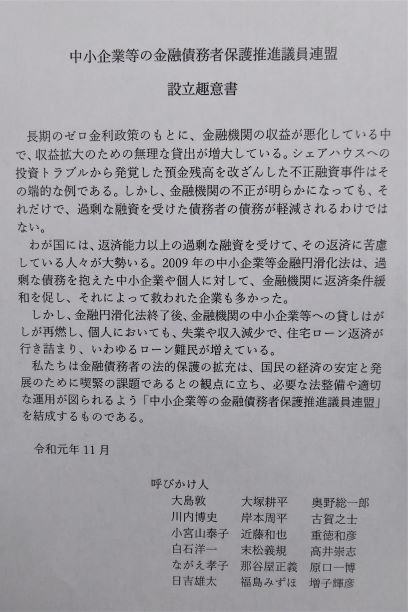

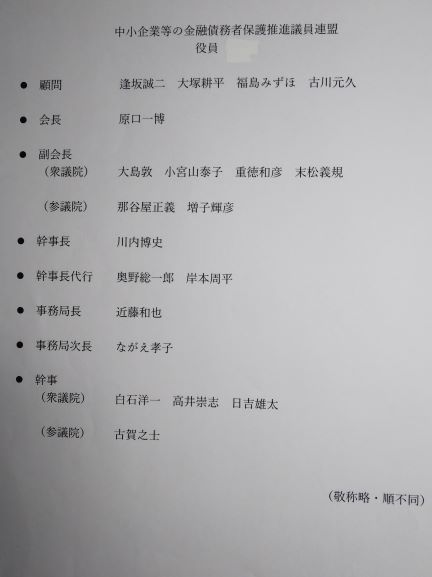

銀行の貸し手責任を問う会が切望しておりました中小企業等の金融債務者保護推進議員連盟が、

2019年12月4日(水)衆議院第一議員会館にて、50名程の国会議員の先生方ご参加のもと、設立されて正式に発足されました。

私達の念願としている金融債務者保護につながる法律や制度が改善されることを心より願います。

下記、議員連盟設立趣意書と、役員の先生方となります。

尚、当日、事務局長 椎名が、議員連盟で報告した内容を下記に記載いたします。

【中小企業等の金融債務者保護推進議員連盟設立への期待と提言】

弁護士 椎 名 麻 紗 枝

2019.12.04

このたび、多くの銀行被害者が念願しておりました中小企業等の金融債務者保護推進議員連盟が発足したことに対し、原口一博先生、近藤和也先生はじめ、会の発足を準備されました諸先生に、心から感謝申し上げます。

私自身は、銀行、金融問題は、まったくの素人でした。その私が、銀行被害者の問題にかかわるきっかけとなりましたのは、バブル崩壊後、銀行から、高齢者が、自宅などの不動産に競売をかけられる事件が多発したからです。

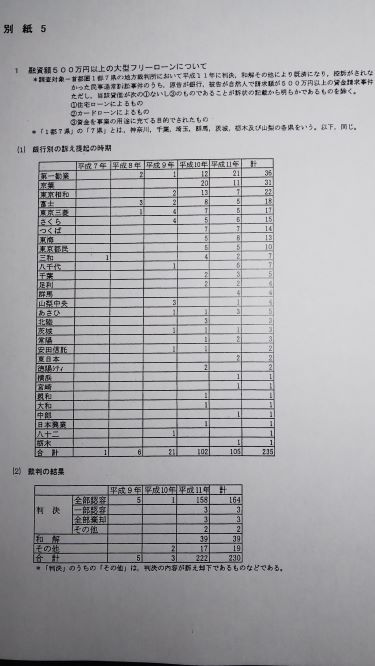

それらのほとんどは、銀行から、バブル時に、相続税対策として、巨額な提案融資を持ちかけられた人たちでした。なかには、銀行が、融資をかちとるために、詐欺まがいのセールストークで、融資をした事件も少なくありませんでした。私は、借りた者の自己責任とは済まされないと考えました。しかし、1999年12月に上田清司先生はじめ44名の衆議院議員が、行った予備的調査で、最高裁は、銀行と債務者との裁判で、98パーセントは、銀行が勝訴していると回答しているとおり、残念ながら、これら銀行から騙された人々に対する司法的救済の道は閉ざされていると言ってよい状況にあります。

銀行から、自宅などの不動産に理不尽な競売を申し立てられても、債務者の側では、裁判所にこれを止めてもらうには、本裁判で勝訴の可能性があることの疎明と合わせ、不動産の競売基準価格の4分の3以上の保証金を供託しなければなりません。1億円の競売基準価格であれば、7000万円以上の供託が求められるのです。競売申立されている債務者が、そのようなお金を供託などできるわけがありません。

また、裁判になっても、立証責任は、債務者の側にあります。裁判は、当事者対等が原則とされますが、しかし、当事者対等であるためには、武器対等ではなければなりませんが、債務者と銀行とでは、とうてい武器対等ではありません。

しかも、債務者は、契約時には、銀行を信用して、融資を受けたのですから、一般的には、債務者には、銀行が騙したと立証する証拠はもっていないのが普通です。

債務者が勝訴するのは、不可能に近いと言って過言ではありません。

私は、多くの債務者の相談にのるなかで、債務者の救済が、司法的救済の埒外におかれているのは、裁判制度の問題だけではなく、銀行融資についての法的規制がないことも大きいと痛感いたしました。

1996年に発足いたしました「銀行の貸し手責任を問う会」は、これまで下記の7点について、制度改善や立法化の実現に向けて、政府、国会議員の方々に、要請活動を行ってきました。

中小企業等の金融債務者保護推進議員連盟には、ぜひとも、これらの立法化の実現にご尽力いただけますよう、切にお願いするものです。

記

①銀行融資の法的規制

日本には、銀行の融資については、ほとんど法的規制がありません。信じ難いことですが、「貸金業法」ですら、貸金業の最大手である銀行には適用されないのです。

銀行法(業法)に顧客への虚偽の説明等を禁止する規定を設けているに過ぎません。

耐震偽装でも、問題になりましたが、銀行ローンに、割賦販売法の適用がないのは、大きな問題です。

私たちは、割賦販売法、金融商品取引法などの適用をはじめ、銀行融資に関して、法律による詳細な規制の強化を求めています。

②中小企業、個人の過剰債務の抜本的解消

日本の企業の99%(雇用者数は66%)は中小企業であり、これまでの日本経済を支えてきました。しかし、これら中小企業や個人の多くが、現在、返せない過剰な債務に苦しんでいます。

銀行は、そうした返せなくなった債務を、最終的には、これらを不良債権として二束三文で債権回収会社に売却しています。 しかし、債権回収会社は、回収の上限の規制がないため、苛酷な取立てを行って、莫大な利益をあげています。

官製債権回収会社の整理回収機構のばあいは、無担保債権を1律1000円で6342件買い取り、なんと112億円もの巨額な利益をあげているのです。

もともと過剰債務は潜在的不良債権なのですから、過剰債務を身の丈の債務に圧縮し、債務者の事業再生・生活再建をはかる方が、日本の経済にとっては、どれ程有益かわかりません。

モラルハザードをいう人もいますが、バブル崩壊後、大銀行には総額12兆円を超える公的資金が投入され、さらには20年近く納税を免れるなど、銀行は信じられないほどの優遇措置を国から受けてきました。

その一方で、立場の弱い個人や中小企業は、苛酷な取立てによって、事業破綻や自宅の競売などに追いやられるというのは、あまりに不公平ではないでしょうか?

私たちは、2008年アメリカ連邦議会が制定したサブプライムローン債務者救済法をひとつのモデルとして、中小企業や個人の過剰債務を解消する仕組みをつくるべきだと考えています。これが実現されれば、多くの国民が銀行への借金返済に追われるのではなく、設備投資や消費にお金を回すようになり、経済的にもよい結果をもたらすでしょう。

そして、何よりも多くの国民が平穏で幸せな生活をとりもどせると考えます。私たちは、「国民生活」を最優先にする立場で、過剰融資の抜本的な解決を求めています。

③民訴法228条4項(印鑑などによる文書成立の真正推定)の廃止

銀行融資に限らず、消費者契約をめぐるトラブルでは、事業者が有利になっています。その大きな原因のひとつになっているのが民訴法228条4項です。

民訴法228条4項は、本人の印鑑を押してさえあれば、すべての契約は意思によって作成されたと推定されるからです。

しかし、銀行や事業者は、しばしば契約内容の詳細やリスクについて説明していません。にもかかわらず、後からこれを主張しても、印鑑があれば、何一つ認められません。

悪徳商法の温床にもなっている(民訴法228条4項)は即刻廃止すべきです。

④連帯保証人に対する取り立ての規制

金融庁も、平成23年3月以来、会社経営者以外の第三者保証を原則禁止とするガイドラインを発表し、民法の債権法も平成30年から、連帯保証制度が改正されることになりました。しかし、既に連帯保証人になっている人に対しては制度改善が行われないため、依然として、連帯保証人の給与、自宅の差押えなど厳しい取立てが行われています。

言うまでもなく、連帯保証人は、借入れから何も対価を得ていません。にもかかわらず、連帯保証人は、債務すべてに責任を負わせられるのです。既存の連帯保証人に対しても、破産申立や給与・自宅の差押えは絶対に禁止すべきです。

⑤片面的拘束性をもった仲裁機関の設立

裁判は本来武器対等で闘うべきものです。しかし、銀行と貸し手との間では情報力、組織力、資金のあらゆる面で、銀行は優越的な立場にあり、裁判では借り手は、勝ち目は、まずありません。

現在は、迅速な解決のための仲裁機関(ADR)がありますが、このADRは、債務者救済の役割は果たせていません。仲裁機関が和解案を出しても、銀行はそれに従う義務がないため、民事裁判では、100%自分の要求を通せると考えると、銀行は、和解には応じないのです。

そこで、銀行と個人の力関係の巨大な格差があることを前提に、仲裁機関の和解案を、債務者には拒絶する権利を与える一方、銀行が拒絶できないようにするべきです。つまり、債務者が同意したばあいには、銀行等は、これを拒否できないのです。

これがイギリスで実施されている、「片面(へんめん)的拘束性」をもった

仲裁方式であり、私たちはこうした債務者の立場に立った仲裁機関を求めています。

⑥金融サービサー法の改正

銀行の債務の取立てが、非常に理不尽に行われていることは、しばしば耳にされていると思います。

中でも、銀行が不良債権として安値で売却した債権について、これを買い取った債権回収会社等が、当初の債権の額面通りの履行を求めることです。

例えば5000万円の債権を1000円で買って、仮に500万円を回収できたとしたら、元手の5000倍の利益を得たことになります。これほど暴利の商売が許されるのでしょうか?

私たちは、債権が売買される際は、債務者に売却価格が開示されるよう、金融サービサー法の改正を求めています。

⑦RCCの解散

私たちは、バブル期の銀行の放漫経営が生んだ不良債権処理のために作られた、RCC(整理回収機構)の解散を要請しています。

官製債権回収のRCCは、民事執行法・破産法などの制度の改悪をすすめてきました。その結果、金融機関・債権回収会社の行っている非人道的回収が横行しているのです。

私たちは、国会によるRCCに対する実態解明を通じて、RCCは有害無益であることを、明らかにし、その解散を求めます。

《資料》衆議院調査局 予備的調査報告書

※サブプライムローン債務者の箇所ですが、掲載紙には40万世帯と記載されましたが、